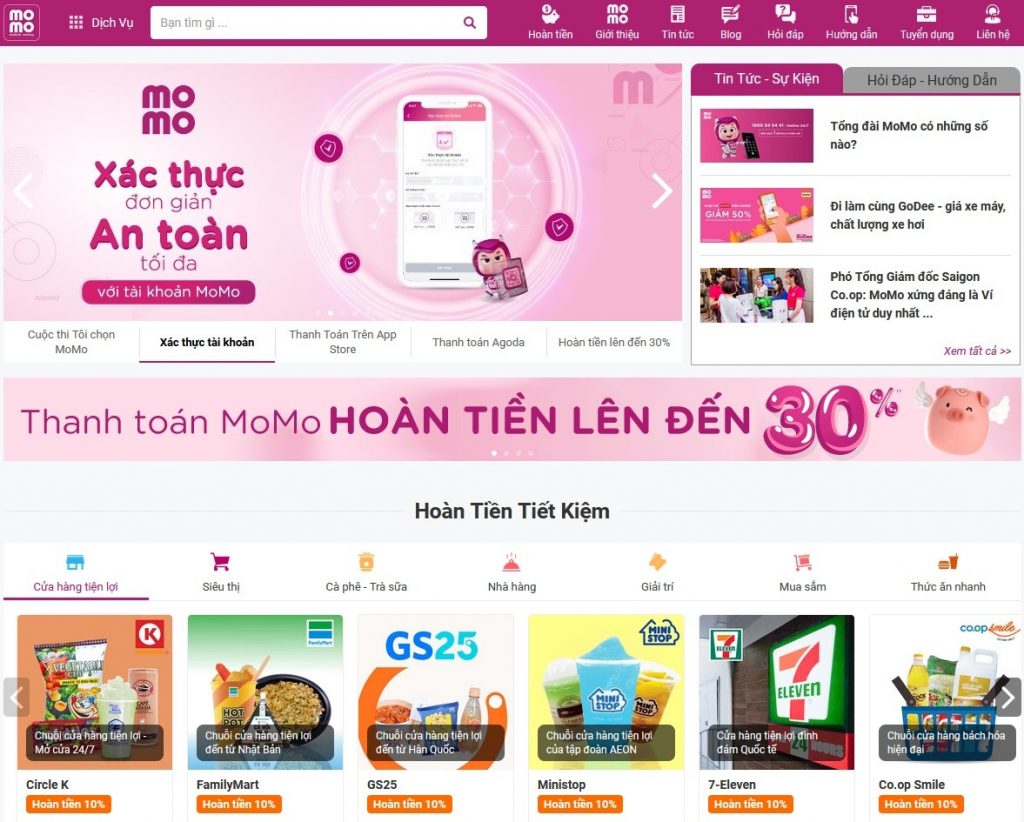

Trong khoảng thời gian 03 năm trở lại đây, thị trường công nghệ tài chính (Financial Technology – Fintech) đã chứng kiến sự đầu tư và phát triển mạnh mẽ, đặc biệt là trong lĩnh vực trung gian thanh toán tại Việt Nam. Người tiêu dùng đã quá quen thuộc với ví điện tử của các hãng như Momo, AirPay, Payoo, Zalopay, Moca. Phần lớn trong số các Ví điện tử này đều được hỗ trợ và đầu tư bởi các nhà đầu tư nước ngoài.

Với một nền kinh tế chủ yếu sử dụng tiền mặt trong giao dịch thanh toán hàng ngày và với một cơ cấu dân số trẻ, hệ thống hạ tầng công nghệ thông tin, dịch vụ viễn thông đang ngày càng hoàn thiện cùng với sự phổ biến rộng khắp của điện thoại thông minh thì các dịch vụ trung gian thanh toán – với chức năng chính là hỗ trợ cho việc thanh toán không dùng tiền mặt vẫn còn là mảnh đất màu mỡ có thể được khai phá bởi các nhà đầu tư.

Theo thống kê của Ngân hàng nhà nước – cơ quan cấp phép hoạt động cung ứng dịch vụ trung gian thanh toán thì tính đến hết ngày 14/11/2019 thì đã có 32 tổ chức được cấp phép cung ứng dịch vụ trung gian thanh toán tại Việt Nam.

Theo quy định của pháp luật hiện hành thì các dịch vụ trung gian thanh toán được phân thành hai nhóm dịch vụ chính gồm: Dịch vụ cung ứng hạ tầng thanh toán điện tử với các phân nhóm dịch vụ gồm Dịch vụ chuyển mạch tài chính; Dịch vụ bù trừ điện tử và Dịch vụ cổng thanh toán điện tử. Nhóm dịch vụ còn lại là nhóm dịch vụ hỗ trợ dịch vụ thanh toán với các phân nhóm dịch vụ gồm Dịch vụ hỗ trợ thu hộ-chi hộ, Dịch vụ hỗ trợ chuyển tiền điện tử và Dịch vụ Ví điện tử.

Nóng M&A trong lĩnh vực trung gian thanh toán

Hoạt động đầu tư vào lĩnh vực trung gian thanh toán đã chứng kiến nhiều thương vụ M&A đình đám trong thời gian vừa qua, nổi bật nhất chính là việc VNPAY hoàn tất thương vụ đầu tư 300 triệu Đô la Mỹ. Trong đó, SoftBank Vision Fund cam kết đầu tư tới 200 triệu USD, trong khi GIC đã đề xuất khoản đầu tư 100 triệu USD. Trước đó là Grab đầu tư vào Moca để hoàn thiện hệ sinh thái của công ty này tại Việt Nam trong bối cảnh doanh nghiệp này đã từng bị Ngân hàng nhà nước xử phạt do cung cấp dịch vụ trung gian thanh toán khi chưa được cấp phép. Theo thông tin được công bố mới đây nhất thì Ant Financial – công ty fintech của tập đoàn thương mại điện tử Alibaba đến từ Trung Quốc đã đầu tư vào Ví điện tử eMonkey.

Trung gian thanh toán và vấn đề pháp lý

Hiện tại, cơ sở pháp lý cho hoạt động cung ứng dịch vụ trung gian thanh toán chủ yếu đang là hai văn bản dưới luật gồm Nghị định 101/2012/NĐ-CP quy định về thanh toán không dùng tiền mặt và Thông tư số 39/2014/TT-NHNN hướng dẫn về dịch vụ trung gian thanh toán. Cả hai văn bản này đều đã từng được sửa đổi, bổ sung.

Tuy nhiên, với sự phát triển của hoạt động cung ứng dịch vụ trung gian thanh toán thời gian vừa qua, đặc biệt là đang có ngày càng nhiều các nhà đầu tư nước ngoài muốn đầu tư vào trong lĩnh vực này thì việc phải ban hành các văn bản quy phạm pháp luật mới để cập nhật, bổ sung, thay thế các quy định hiện hành là vấn đề cấp thiết đặt ra cho Chính phủ.

Đầu tháng 11 vừa qua, Ngân hàng nhà nước đã công bố dự thảo Nghị định quy định về thanh toán không dùng tiền mặt mới để thay thế Nghị định 101 đã nêu. Đây có thể nói là một bản dự thảo cập nhật đầy đủ và toàn diện nhất các vấn đề trọng tâm của thị trường trung gian thanh toán hiện nay chẳng hạn như các quy định về tiền điện tử, tiền di động, quy định về định danh khách hàng, quy định về giới hạn tỷ lệ sở hữu nước ngoài của một số dịch vụ…

Ngay sau khi dự thảo Nghị định này được công bố, quy định về tỷ lệ sở hữu nước ngoài đối với một số dịch vụ trung gian thanh toán thu hút được sự chú ý lớn. Cụ thể dự thảo quy định “Tỷ lệ tối đa phần vốn góp của các nhà đầu tư nước ngoài bao gồm cả sở hữu trực tiếp và gián tiếp là 49% vốn điều lệ của tổ chức cung ứng dịch vụ trung gian thanh toán được Ngân hàng Nhà nước cấp Giấy phép cung ứng dịch vụ”. Đồng nghĩa với việc các dịch vụ chuyển mạch tài chính, dịch vụ bù trừ điện tử, dịch vụ ví điện tử và dịch vụ tiền di động (là các dịch vụ theo quy định phải được Ngân hàng nhà nước cấp Giấy phép cung ứng dịch vụ) sẽ bị hạn chế tỷ lệ sở hữu của các nhà đầu tư nước ngoài. Đối với các dịch vụ trung gian thanh toán còn lại theo dự thảo vì không thuộc danh mục dịch vụ phải cấp Giấy phép nên sẽ không bị giới hạn tỷ lệ sở hữu của nhà đầu tư nước ngoài.

Cần phải lưu ý rằng trước khi có Dự thảo này thì không có quy định pháp lý nào rõ ràng để giới hạn tỷ lệ sở hữu của nhà đầu tư nước ngoài trong các tổ chức trung gian thanh toán của Việt Nam. Chính vì thế đã có nhiều nhà đầu tư nước ngoài đầu tư vượt quá mức 49% trong các tổ chức cung ứng dịch vụ trung gian thanh toán, có thể kể đến Công ty Cổ phần Dịch vụ Di Động Trực tuyến có tỷ lệ sở hữu của nhà đầu tư nước ngoài lên đến 63,8%[1] ở thời điểm tháng 11 năm 2018.

Bàn luận về tỉ lệ sở hữu 49%

Theo tờ trình mà Ngân hàng nhà nước gửi Chính phủ liên quan đến dự thảo Nghị định này thì cơ sở thực tế và pháp lý mà Ngân hàng nhà nước đưa ra mức giới hạn tỷ lệ sở hữu của nhà đầu tư nước ngoài là do Dịch vụ trung gian thanh toán không nằm trong biểu cam kết với WTO và CPTPP. Vì vậy, Ngân hàng nhà nước muốn áp dụng cách thức quản lý tương tự như hiện đang áp dụng với các tổ chức tín dụng theo quy định của Nghị định số 01/2014/NĐ-CP ngày 03/01/2014 của Chính phủ quy định về việc nhà đầu tư nước ngoài mua cổ phần tại tổ chức tín dụng Việt Nam quy định tỷ lệ sở hữu cổ phần không vượt quá 30% vốn điều lệ của một ngân hàng thương mại Việt Nam. Ngân hàng nhà nước tin rằng mức giới hạn 49% là hợp lý và cân bằng để có thể vừa tạo thuận lợi cho hoạt động thu hút vốn đầu tư nước ngoài mà vẫn bảo đảm được vai trò chủ động của các doanh nghiệp trong nước, tránh sự thao túng của nhà đầu tư nước ngoài trong lĩnh vực này, bảo đảm an ninh, an toàn cho hoạt động ngân hàng – tài chính, chủ quyền quốc gia trong lĩnh vực tài chính – ngân hàng.

Để có thể góp thêm tiếng nói của các doanh nghiệp, Phòng Thương mại và Công nghiệp Việt Nam (VCCI) đã tổ chức một buổi hội thảo lấy ý kiến Doanh nghiệp góp ý dự thảo Nghị định về thanh toán không dùng tiền mặt tại Hà Nội ngày 11/12/2019 để lấy ý kiến của các doanh nghiệp trong lĩnh vực này.

Tại hội thảo, đã có một số ý kiến đề cập đến ảnh hưởng của mức giới hạn 49% đến hoạt động đầu tư, kinh doanh của các doanh nghiệp tại Việt Nam, sự phát triển của Fintech. Có ý kiến khuyến nghị rằng “Chính phủ đã cho phép các doanh nghiệp 100% vốn nước ngoài trong các lĩnh vực liên quan ngân hàng, tài chính, bảo hiểm, chứng khoán. Vì vậy, quan ngại về an ninh, an toàn tiền tệ riêng trong lĩnh vực trung gian thanh toán là không hợp lý”.

Một vấn đề khác cần phải đề cập ở đây là bên cạnh giới hạn tỷ lệ sở hữu thì Dự thảo nghị định cũng có một quy định chuyển tiếp theo đó “Các tổ chức cung ứng dịch vụ trung gian thanh toán được cấp phép trước ngày Nghị định này có hiệu lực thi hành có tỷ lệ phần vốn góp của nhà đầu tư nước ngoài cao hơn tỷ lệ quy định tại Điều 29 Nghị định này được tiếp tục duy trì cho đến khi có sự thay đổi nhà đầu tư nước ngoài hoặc hết thời hạn Giấy phép cung ứng dịch vụ trung gian thanh toán thì phải đáp ứng quy định tại Nghị định này”.

Nếu đặt dưới góc độ của Nhà đầu tư nước ngoài thì khi đã đầu tư vào một doanh nghiệp, mục tiêu đầu tiên vẫn là tìm kiếm lợi nhuận từ hoạt động đầu tư đó. Tuy nhiên, lĩnh vực trung gian thanh toán mà đặc biệt là dịch vụ Ví điện tử khác biệt với các ngành nghề kinh doanh khác ở chỗ rất khó tìm kiếm lợi nhuận trong ngắn hạn và cần rất nhiều vốn. Mức giới hạn 49% và với quy định chuyển tiếp nêu trên, có thể hiểu rằng cơ hội để nhà đầu tư nước ngoài có thể thu hồi vốn từ khoản đầu tư của mình là rất thấp. Khi đó, vấn đề đặt ra sẽ là liệu nhà đầu tư nước ngoài có sẵn sàng muốn mua lại phần vốn góp hiện có của họ tại các doanh nghiệp cung ứng dịch vụ trung gian thanh toán Việt Nam hay không? Thay vào đó, việc bán lại phần vốn góp cho các nhà đầu tư trong nước là hướng đi duy nhất của các nhà đầu tư nước ngoài. Tuy nhiên phương án này cũng rất ít khả thi khi không có quá nhiều nhà đầu tư trong nước có đủ tiềm lực tài chính để có thể mua lại phần vốn góp vượt quá mức 49% này, chưa nói đến liệu có bán được giá hay không.

Do đó, mức giới hạn 49% rõ ràng là đặt ra thách thức không hề nhỏ cả cho các doanh nghiệp hiện đang cung ứng dịch vụ trung gian thanh toán và cả các nhà đầu tư nước ngoài.

Như trên đã nêu, chỉ có 04 dịch vụ bị giới hạn tỷ lệ sở hữu nước ngoài gồm dịch vụ chuyển mạch tài chính, dịch vụ bù trừ điện tử, dịch vụ ví điện tử và dịch vụ tiền di động. Trong đó, có vẻ như dịch vụ Ví điện tử là dịch vụ chịu nhiều ảnh hưởng nhất đối với quy định giới hạn tỷ lệ sở hữu nước ngoài. Dịch vụ chuyển mạch tài chính và bù trừ điện tử hiện đang chỉ có 01 đơn vị cung ứng dịch vụ là NAPAS và dịch vụ tiền di động hiện tại chưa có bất cứ đơn vị nào được cấp phép.

Có một điều khá thú vị mà Ngân hàng nhà nước và các doanh nghiệp có thể xem xét và nghiên cứu kỹ hơn dựa trên thực tế hiện nay đã có một số doanh nghiệp có tỷ lệ sở hữu vượt quá mức giới hạn 49%. Tuy nhiên, hoạt động của các doanh nghiệp này vẫn đảm bảo tuân thủ đầy đủ các quy định của pháp luật về dịch vụ trung gian thanh toán và đến thời điểm hiện tại vẫn chưa phát sinh bất cứ vấn đề hay rủi ro nào có thể gây ảnh hưởng đến an ninh, an toàn tiền tệ. Ngoài ra, riêng đối với dịch vụ Ví điện tử, đặt trong bối cảnh theo quy định mới nhất của Ngân hàng nhà nước (Thông tư 23/2019/TT-NHNN sẽ có hiệu lực thi hành từ ngày 07/01/2020) thì tổng hạn mức giao dịch qua các ví điện tử của một cá nhân tại một tổ chức cung ứng dịch vụ không được vượt quá 100 triệu một tháng (trừ các cá nhân đã ký kết hợp đồng làm đơn vị chấp nhận thanh toán với tổ chức cung ứng dịch vụ Ví điện tử).

Về bản chất dịch vụ trung gian thanh toán đều là các dịch vụ gắn liền với hoạt động ngân hàng, đặc biệt là dịch vụ Ví điện tử. Do đó, các rủi ro liên quan đến an ninh, an toàn tiền tệ có thể được hạn chế hoặc có thể kiểm soát được thông qua sự kiểm soát và tuân thủ của các Ngân hàng hợp tác, Ngân hàng liên kết với các tổ chức cung ứng dịch vụ Ví điện tử. Ngân hàng nhà nước có thể xem xét và bổ sung quyền của các Ngân hàng hợp tác, Ngân hàng liên kết được tạm đình chỉ hoặc ngừng hoàn toàn việc hợp tác với các đơn vị cung ứng dịch vụ trung gian thanh toán nếu hoạt động của đơn vị cung ứng dịch vụ trung gian thanh toán có dấu hiệu hoặc nguy cơ gây ra các ảnh hưởng đối với an ninh, an toàn tiền tệ.

Hiện tại, Dự thảo Nghị định này vẫn đang trong giai đoạn lấy ý kiến và hoàn thiện trước khi trình Chính phủ ban hành, Ngân hàng nhà nước chắc chắn cần phải nghiên cứu thấu đáo các vấn đề, các ý kiến góp ý cho dự thảo và đưa ra phương án tốt nhất để vừa đảm bảo yêu cầu quản lý nhà nước trong lĩnh vực trung gian thanh toán nhưng vẫn hài hòa được lợi ích của các nhà đầu tư nước ngoài, các doanh nghiệp hiện đang cung ứng dịch vụ trung gian thanh toán hiện nay.

[1] http://vneconomy.vn/thi-truong-vi-dien-tu-lo-nha-dau-tu-nuoc-ngoai-thao-tung-20190826163232352.htm

Bài Viết của công ty luật ASL LAW

—-Bài Viết Liên Quan—-

– Lưu ý về kinh doanh tại Việt Nam

– Những vấn đề pháp lý cần lưu ý đối với các công ty khởi nghiệp (startup) Việt Nam

– Những vấn đề pháp lý cần lưu ý đối với các công ty khởi nghiệp (startup) Việt Nam

– Lưu ý đối với sở hữu trí tuệ trong mua bán, sáp nhập (M&A)

English

English 中文 (中国)

中文 (中国) 日本語

日本語